Helsingin pörssiin sijoittaneille vuosi 2025 oli erittäin hyvä! Kun vuonna 2024 Helsingin pörssi oli maailman pörssituottoja tarkasteltaessa tuotoltaan huonoimpien joukossa, 2025 se kiipesi parhaimpien kärkeen. Osakesalkustani valtaosa on Suomeen listatuissa yrityksissä, joten sen arvo

nousi reilusti, vaikka se ei ihan yleisindeksin kiitoon yltänytkään.

Blogissa on ollut viime vuonna varsin hiljaista, ja esimerkiksi

kvartaaliraportit puuttuvat kokonaan. Vuodessa salkussani tapahtui kuitenkin

joitain muutoksia, niistä kerron nyt tarkemmin!

Sijoitusvuosi 2025 eteni oikeastaan pitkälti omalla painollaan, kävin

yhdessä yhtiökokouksessa ihan perinteisesti paikan päällä ja osallistuin

pariin etäkokoukseen. Seuralaisen ominaisuudessa pääsin myös ravintoloita omistavan

Nohon upeaan sijoittajatapahtumaan, eli illalliselle Pörssitaloon.

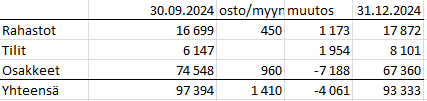

Ostot ja myynnit vuoden aikana

Tein yllättävän vähän kauppaa vuoden aikana. Kuukausisäästönä rullasi edelleen

Nordnetissa kaksi rahastoa, Handelsbankenin USA indeksi ja Ruotsin

indeksirahasto. Kahteen rahastoon menee kuukausittain yhteensä 150e.

Myynnit kohdistuivat kolmeen osakkeeseen. Toukokuussa kyllästyin KH Groupin

mateluun. Yhtiö oli nimeltään Sievi Capital, kun ostin sitä koronavuonna 2021.

Sievi hyötyi koronaviruksen liikkumisrajoituksista, yhtiön omistaman Indoorin

liikevaihto kasvoi, kun etätyöläisiksi komennetut ihmiset sisustivat kotejaan.

Sittemmin Indoorin onni on kääntynyt ja Indoorin Sotka ja Asko taisivat tehdä

useamman vuoden tappiota ennen kuin KH Group sai Indoorin myytyä tänä syksynä

nimellisellä kauppahinnalla pois. Osakkeiden myynnillä tein tappiota, mutta

toisaalta en enää uskonut nopeaan käänteeseen, joten päätös oli oikea.

Harmillisesti KH Group oli osakesäästötilin puolella, joten tappioita ei pysty

hyödyntämään verotuksessa.

Toinen myynti oli Citycon, siitä tehtiin ostotarjous 4e osakehinnalla, enkä

jäänyt odottelemaan ostotarjouksen voimaantuloa vaan marraskuussa heti ostotarjous ilmoituksen jälkeen luovuin osakkeista 3,97e

osakekohtaisella hinnalla. Citycon on ensimmäinen osakeostoni marraskuussa

2016, silloin maksoin osakkeista 2,1e/kappale, mutta käänteisen splitin vuoksi

ostohinnan 2,1 euroa vastaisi nykykurssissa 10,5 euroa.

Cityconin kurssi on luisunut koko omistusaikani ajan, osake jauhoi pitkään

isoja osinkoja, mutta vuonna 2025 osinkojakaan ei enää maksettu. Sinänsä

harmi, että ostotarjous oli näin alhainen, sillä oletettavasti yhtiön omaisuus, eli kiinteistöomaisuuden arvo, oli suurempi. Osaketta painoi oikeastaan koko ajan suuri velkaisuus, sekä

epäilykset suuromistajan liikkeistä.

Osingoista huolimatta tein ison tappion Cityconilla, joten olikin ihan hyvä,

että ostotarjous tuli, sillä luultavasti osake olisi muuten jäänyt roikkumaan

ikuisesti salkkuuni. Näillä myynneillä olen tehnyt tähän mennessä suurimmat

tappiot, sillä tämä yritys oli sekä ensimmäinen, että suurin omistukseni.

Cityconia minulla oli sekä osakesäästötilin, että arvo-osuustilin puolella.

Framery on pörssin kiinnostava uusi tulokas. Toimistokoppeja tekevä

suomalainen yritys listautui pörssiin joulukuun alussa. Osakesaaliini jäi

laihaksi, sillä sijoittajat olivat hyvin liikkeellä ja listautuminen

ylimerkittiin. Sain annista 84 osaketta, jotka myin heti ensimmäisenä

kauppapäivänä pois. Voittoa taisi tulla noin 60 euroa, joten periaatteessa

tähän antiin osallistuminen oli nappikauppaa, mutta toisaalta yritys saattaa

nousta uudelleen myöhemmin salkkuuni.

Osakeostojakin kertyi muutama kappale. Tokmannia ostin ensin toukokuussa

muistaakseni tulosvaroituksen jälkeen. Sen jälkeen osake on jälleen laskenut,

ja marraskuussa ostin sitä uudemman erän, kun yritys ilmoitti jättävänsä

vuoden toisen osingon maksamatta kokonaan. Tokmannin osingot ovat olleet

runsaita, joten osake sukelsi ilmoituksen jälkeen. Vanhoista omistuksista

lisäilin UPM:n osaketta, uutena salkkuun nousi toukokuussa QT Group.

Taktiikkana vuonna 2025 oli ostaa pudonneita osakkeita, mutta nämä osakkeet ovat ostojen jälkeen jatkaneet vaan laskua alaspäin. Pudonneet

puukot ovat aina ongelmallisia, mutta en malta olla ostamatta, jos osake

näyttää halvalta.

Suurella käteispainolla vuoteen 2026

Salkku saavutti juhannuksena sadan tonnin rajapyykin, vuodenvaihteessa

käteisen, rahastojen ja osakkeiden yhteen laskettu arvo ylitti jo 120 000e.

Käteisen osuus on nyt suuri, sillä Cityconin osakkeiden myynti jätti

tappioista huolimatta reilusti käteistä salkkuun. Viime vuonna salkku kasvoi

melkein 30 000 euroa, tämä on huikea summa ja suurin nousu yhden vuoden

aikana.

|

31.12.2025

|

Nordnetin puolella olevat rahastot ja osakkeet nousivat vuoden aikana

rutkasti, nousu oli noin 26,03%. Loistavasta vuosituotosta huolimatta salkku

jäi indeksille, sillä OMXHGI nousi yli 36%. Omassa salkussani oli monta vuoden

aikana kivunnutta osaketta. Ainakin Wärtsilä, Fortum ja Mandatum nousivat,

Wärtsilä taisi melkein kaksinkertaistua. OP:n rahastoista Aasia indeksi nousi

7,5% ja OP Ilmasto nousi 25%. Koko salkun tuotoksi viime vuodelle tuli noin

25,65%.

|

|

Osakkeet ja rahastot joulukuu 2025

|

Oman talouden luvut

Palkkaa ansaitsin vuonna 2025 noin 43411 euroa bruttona ja 32600 nettona.

Keväällä olin osa-aikaisesti lomautettuna helmikuun alusta toukokuun loppuun. Tein tänä aikana 30 tuntista työviikkoa, ilmeisesti ansiosidonnaiseen on tullut tiukennuksia, sillä ansiosidonnaista kertyi nettona vain 661 euroa. Veronpalautusta sain 453

euroa.

Yhteensä nettona ansaitsin vuodessa 33714 euroa. Suurin osa tuloista

menee peruskuluihin, kuten asumiseen, ruokaan, liikkumiseen ym. Tällä hetkellä minulla ei ole henkilökohtaisia velkoja, asuntolaina on maksettu, eikä käytössä ole sijoituslainaa tai kulutusluottoja. Jos laskin oikein, säästöön meni noin 10800 euroa, säästösummassa olen ottanut huomioon myös pois maksetun sijoituslainan.

Osinkoja tuli bruttona 2923 euroa ja nettona 2633 euroa. Osa osingoista

tipahteli arvo-osuustilille, osa taas osakesäästötilille, jota verottaja

kohtelee eri tavalla. Osinkojen summa jäi vuodesta 2024, mutta koska osingot

kiertävät vielä takaisin osakkeisiin, niiden määrällä ei ole suurta

merkitystä.

Tuoton suhde sijoitettuun pääomaan

Alla on vielä graafi sijoitetusta pääomasta ja tuotosta. Yhteensä käteisen, osakkeiden ja rahastojen summa yltää jo yli 120 000 euron, alla sinisellä näkyy sijoitetut eurot ja keltainen osuus on tuottoa. Tätä graafia päivitän vain vuoden vaihteessa.

Olen säästänyt koko aikuisikäni, ennen vuotta 2018 en kovin suurella tarkkuudella tilastoinut mitään. Luvuista kuitenkin selviää, että sijoittaminen on toistaiseksi ollut kannattavaa! Omaa rahaa olen harrastukseen työntänyt 86500 euroa, tuoton osuus on noin 36400 euroa ja salkun arvo noin 122 900. Vuotuiset tuottoprosentit eivät ole aina olleet positiivisia, mutta rohkaisevaa on, että kokonaisuus pyörii tukevasti plussalla.

|

| Pääoma ja tuotto 1.1.2026 |

Vuoteen 2026 olen lähtenyt isolla käteispainolla. Osa käteisestä olisi nyt laitettava töihin, eli seuraava askel on etsiä jälleen tuottoa markkinoilta. Osa käteisestä jää odottamaan kesää, jolloin meillä suunnitelmien mukaan alkaisi taloyhtiössä remontti.

|

Hyvää ja tuottoisaa sijoitusvuotta 2026! |